por Ambrose Evans-Pritchard

(Traducción: Enrique García)

La mitad de la economía mundial esta al borde de caer en el precipicio de la deflación. El Fondo Monetario Internacional cree que la probabilidad es de un 20%.

Es una situación curiosa, porque las superpotencias monetarias del G2 – Estados Unidos y China – deberían estar haciendo algo frente a ese riesgo del 20%, aunque sin duda han llegado a la conclusión de que las burbujas de activos son un peligro aún mayor.

«Tenemos que ser extremadamente vigilantes», declaró la directora gerente del FMI, Christine Lagarde, en Davos. «El riesgo de deflación es lo que ocurriría si esas economías sufren in choque ahora que tienen tasas de inflación bajas, muy por debajo del objetivo. No creo que nadie puede poner en duda que, en la zona euro, la inflación está muy por debajo del objetivo”.

No es difícil imaginar lo que podría provocar ese choque. Hasta ante nuestros ojos cuando Turquía, India y Sudáfrica pisan de golpe y a la vez los frenos, obligados a defender sus monedas a medida que se seca la liquidez mundial.

El Banco Mundial advierte en su último informe – Flujos de capital y riesgos en los países en desarrollo – que la retirada de los estímulos de la Reserva Federal de Estados Unidos podría provocar una caída en la curva de los flujos inversionistas en el sistema internacional.

«Si las reacciones del mercado son precipitadas ante esta reducción de liquidez, los países en desarrollo podrían sufrir un descenso de los flujos de hasta un 80% durante varios meses», añadió Lagarde. Una cuarta parte de estas economías arriesgar una parada repentina. «Si bien este ajuste podría ser de corta duración, es probable que provoque tensiones graves, potencialmente aumentando los riesgos de crisis”.

Según el informe, es posible que sean necesarios controles de capital para navegar la tormenta – o técnicamente para superar la «Trinidad imposible» de autonomía monetaria, tipo de cambio estable y libre flujo de fondos. William Browder de Hermitage dice que es exactamente a ese punto adonde la crisis está conduciendo, y será aleccionador para los inversores aprender que su dinero está bloqueado – ya ocurre en Chipre, y empieza en Egipto. La reacción en cadena acabaría provocando lo que quiere evitar. «La gente va a empezar a preguntarse qué país será el siguiente», concluye.

Los mercados emergentes representan ahora la mitad de la economía mundial, por lo que bogan en aguas desconocidas. Aproximadamente 4 billones de dólares de fondos extranjeros anegaron los mercados emergentes después de la crisis de Lehman, en gran parte por la aparición de «dinero oportunista» que aparecía tarde para el festín. Según el FMI 470.000 millones de dólares son el resultado directo de la impresión de dinero por parte de la Reserva Federal. «No sabemos cuánto de todo ello va a emerger de nuevo, o a qué velocidad», afirmó un funcionario del Fondo.

Un país tras otro está teniendo que ajustarse debilitándose. Cuanto más tiempo dure esto, y cuantos más economías hagan lo mismo, mayor será el riesgo de que se convierta en un choque deflacionario global. El banco central de Turquía tomó medidas drásticas en la noche del martes para frenar la fuga de capitales, duplicando su tasa de recompra de 4.5% al 10%. Lo que llevará a su economía a un punto muerto a corto plazo y, en última instancia, puede resultar tan inútil como la defensa ideológica de Gran Bretaña del Mecanismo de Cambio Europeo (ERM) en septiembre de 1992.

Sudáfrica aumentó las tasas el miércoles en medio punto, al 5.5%, para defender el rand, y la India elevó un cuarto de punto, al 8%, el martes, obligados a apretar los dientes ante el frenazo de su crecimiento. Brasil e Indonesia ya han pasado por esto durante meses para detener la caída de su divisa, que corre el riesgo de convertirse en catastrófica en cualquier momento.

Otros están mejor – en su mayoría debido al superávit de sus cuentas corrientes – pero también están perdiendo margen de maniobra. Chile y Perú tienen que recortar sus tasas para contrarrestar la caída de los metales, pero no se atreven a correr riesgos en este clima implacable.

Rusia tiene un pie en la recesión, pero no puede tomar medidas para reactivar su crecimiento, mientras el rublo cae a un mínimo histórico frente al euro. El Banco Central está quemando sus reservas a un ritmo de 400 millones de dólares al día para defender su moneda, un ajuste de facto. En cuanto a Ucrania, Argentina y Tailandia, ya están fuera de control.

China está marchando a su propio ritmo, con una balanza de capital congelada y reservas de 3,8 billones de dólares, pero también está enviando un poderoso impulso deflacionario al resto del mundo. El año pasado añadió 5 billones de dólares en nuevas fábricas e inversión fija – tanto como los Estados Unidos y Europa juntos – inundando la economía mundial con más exceso de capacidad.

Los mercados tienen una fe conmovedora en que el mismo Politburó responsable de una burbuja crediticia espectacular de $ 24 billón – una vez y media más grande que el sistema bancario de Estados Unidos – será capaz ahora de desinflarla suavemente con una habilidad de la que careció la Fed en 1928, el Banco de Japón en 1990 y el Banco de Inglaterra en 2007.

egún Manoj Pradhan, de Morgan Stanley, el Banco Central de China está tratando de reducir el apalancamiento y aumentar las tasas, al mismo tiempo, lo que «amplifica los riesgos para el crecimiento». Es una tarea heroica, como la cirugía sin anestesia. Es exactamente lo contrario de lo que la Fed hizo después de 2008, cuando ayudó con su QE a amortiguar el impacto. Morgan Stanley dice que 45% de todo el crédito privado en China debe ser refinanciado en los próximos 12 meses, así que abróchense los cinturones de seguridad.

Por otra parte, China está luchando para mantener sus industrias más o menos vivas al tipo de cambio actual. Patrick Artus, de Natixis, dice que el alza de salarios – y la caída de la productividad – significa que ahora cuesta un 10% más producir el A320 de Airbus en Tianjin que en Toulouse.

Las implicaciones son obvias. China podría en algún momento tratar de empujar hacia abajo el yuan para aferrarse a su cuota de mercado, digan lo que digan en el Congreso de los Estados Unidos, en parte para impedir que Japón se lo apropie gracias a su devaluación del 30% con su Abenomics. Según Albert Edwards, de Societe Generale, puede que sea lo que acabe por provocar el choque deflacionario, y supere la crisis asiática de 1998.

Europa ha dejado que sus defensas se derrumben detrás de una línea Maginot de políticas monetarias ortodoxas. Los datos de Eurostat muestran que Italia, España, Holanda, Portugal, Grecia, Estonia, Eslovenia, Eslovaquia, Letonia, así como Dinamarca, Hungría, Bulgaria y Lituania, que conservan sus monedas pero vinculadas al euro, están en deflación desde mayo, subidas de impuestos excluidas. Los precios subyacentes han estado cayendo en Polonia y la República Checa desde julio, y en Francia desde agosto.

El crecimiento monetario M3 de la Eurozona ha sido negativo durante ocho meses, contrayéndose a un ritmo de 1.1% durante el último trimestre. El crédito bancario al sector privado se ha reducido en € 155 billones en tres meses, según los últimos datos del Banco Central Europeo. Mario Draghi, del BCE, habló de la necesidad de un «margen de seguridad» contra la deflación antes de Navidades, pero ahora parece extrañamente pasivo, como si el Bundesbank lo hubiera sometido a golpes. Lo escuché dos veces en Davos repitiendo – inexpresivo, sin convicción – que la inflación subyacente esta en niveles similares a 1999 después de la crisis asiática y a 2009 después de la crisis de Lehman y, por lo tanto, benignos.

No estamos en circunstancias remotamente comparables. Ambos eventos fueron al comienzo de un nuevo ciclo de crédito. En este momento llevamos cerca de cinco años en el mismo ciclo – ya de por si largo – y el 80% de la economía mundial se está ajustando o retirando los estímulos. Tal y como están las cosas, la próxima recesión empujará al sistema económico occidental al borde de la deflación.

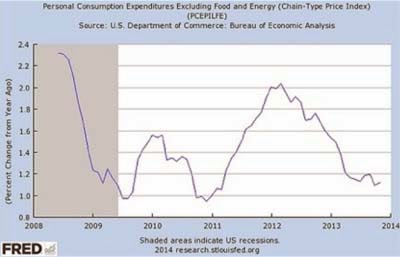

Los Estados Unidos tiene un colchón amortiguador de un poco más grande, pero no mucho. El crecimiento de dinero M2 se ha ralentizado aún más rápido de lo que lo hizo en los nueve meses anteriores a la caída de Lehman en 2008, pero la Fed no presta ya atención a dichos datos, por lo que puede repetir con demasiada facilidad el mismo error. La Fed está seguramente tanteando su suerte en cada reunión en la que retira $ 10 mil millones en bonos a pesar de la incipiente deflaión, como jefe de la Fed de Minneapolis Narayana Kocherlakota sigue advirtiendo.

Aquellos que piensan que la deflación es inofensiva deberían escuchar al director del Banco de Japón, Haruhiko Kuroda, que ha sobrevivido a 15 años de caída de precios. Los beneficios empresariales se secaron. La inversión en tecnología se atrofió. La innovación fracasó. «Se creó una mentalidad muy negativa en Japón”.

Japón tuvo las tasas de interés reales más altas del mundo desarrollado, lo que lleva a una espiral de interés compuesto, a medida que la carga de la deuda creció al mismo tiempo que el PIB nominal se contrajo.

Cualquier cosa parecida en Europa provocaría que la deuda del Club Med se multiplicase incontrolable. Acabaría con cualquier esperanza de frenar el declive de la economía europea o reducir el masivo desempleo antes de que las democracias de los países afectados entren en convulsión. Así que ¿por qué están dejando que ocurra?